Angesichts verschärfter Regulierung, niedriger Zinsen und hohem Kostendruck vernachlässigen viele Banken weltweit eine entscheidende Herausforderung: Den wachsenden Wunsch ihrer Kunden nach einer raschen und weitreichenden Digitalisierung.

Die aktuelle Bain-Studie „Retail-Banking: Die digitale Herausforderung“ belegt den enormen Handlungsbedarf im Finanzsektor und zeigt an Hand zahlreicher Beispiele aus der Branche, wie Banken den notwendigen Umbau ihrer Geschäftsmodelle bewältigen können.

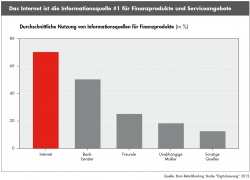

Die Digitalisierung erreicht den Bankensektor mit voller Wucht, auch wenn viele Institute diese Entwicklung noch nicht wahrhaben wollen (siehe auch Kasten „Fünf Mythen und Wahrheiten“). In anderen Branchen haben digitale Technologien, mobile Kommunikationsformen und pulsierende soziale Netzwerke, längst zu weitreichenden Umwälzungen geführt.

Einstige Weltmarktführer wie Kodak versäumten den Anschluss an digitale Technologien und wurden in die Insolvenz gezwungen. Andere Unternehmen, wie Apple mit seinem Musik-Programm iTunes, wurden zum Branchenprimus in Industrien, in denen sie zuvor niemand auf der Rechnung hatte.

Jetzt laufen auch die Banken Gefahr, dass branchenfremde Anbieter ihnen Schritt für Schritt einen wachsenden Teil ihres Kerngeschäfts abnehmen; so beispielsweise aktuell bei Bezahlsystemen im Internet. Einige branchenfremde Anbieter erfüllen die Kundenbedürfnisse einer mit digitalen Technologien aufgewachsenen Generation teilweise schon besser und kostengünstiger.

Jeder Dritte tätigt Bankgeschäfte bereits mobil

In welchem Maße Kunden auf neue, digitale Technologien setzen, dokumentieren die Ergebnisse der aktuellen Bain-Studie: Danach nutzen im Jahr 2012 bereits 36 Prozent der Befragten in den USA ein mobiles Endgerät für ihre Bankgeschäfte; im Jahr zuvor waren es erst 24 Prozent. Mobile-Banking ist in den USA bereits ein selbstverständlicher Bestandteil des Leistungsangebotes der Bank, ebenso wie die Filiale, das Internet oder das Call-Center.

Dirk Vater, Partner bei Bain & Company in Frankfurt und weltweiter Leiter für Retail-Banking, erklärt: „Die Kunden unterscheiden zunehmend nicht mehr zwischen Online- und Offline-Angeboten, was viele Banken unter einen enormen Zugzwang bringt. Viele Institute betreiben das Filialgeschäft heute noch getrennt von ihren digitalen Aktivitäten und bieten damit dem Kunden kein integriertes Leistungsangebot.“

Die Integration sämtlicher Vertriebskanäle in einem konsequenten Omni-Channel-Ansatz zählt, angesichts der digitalen Herausforderung, daher zu den vier entscheidenden strategischen Weichenstellungen im Finanzsektor. Hinzu kommen die Neugestaltung des Filialnetzes, die Modernisierung der Organisationsstrukturen und IT-Systeme sowie die Stärkung der Marke und der Alleinstellungsmerkmale einer Bank. Gemeinsam eröffnen diese Themen den Finanzinstituten neue Möglichkeiten, auf der einen Seite ihre Effizienz zu steigern und auf der anderen Seite, zusätzliches Ertragspotenzial zu erschließen.

Deutliche Reduzierung des Filialnetzes möglich

Effizienzsteigerungen lassen sich insbesondere in nachgelagerten Bereichen sowie dem Filialnetz realisieren. Bei der Analyse der deutschen Retail-Bankenlandschaft fand Bain & Company heraus, dass sich durch einen Umbau in Richtung eines sternförmigen Netzwerkes mit großen Niederlassungen („Flagship Stores“) und kleineren Satelliten-Filialen mindestens ein Viertel der Standorte schließen ließen.

Bankenexperte Dirk Vater warnt allerdings vor voreiligen Schlüssen: „Bei einer Digitalisierungsstrategie geht es nicht darum, immer mehr Kunden dazu zu motivieren, immer mehr Bankgeschäfte online zu tätigen. Vielmehr ermöglicht sie dem Kunden, künftig selbst zu entscheiden, wann, wie und wo er mit seinem Institut in Kontakt treten möchte. Bankfilialen sind und bleiben eine wichtige Option.“ Allerdings ist die Zeit gleichförmiger Filialen in der Fläche vorbei: Die Zukunft gehört auf der einen Seite großen Niederlassungen in Lagen mit hohem (Kunden-)Verkehrsaufkommen, sowie mit einem umfassenden Beratungsangebot.

Auf der anderen Seite sind kleinere, zum Teil automatisierte, Filialen in der Peripherie wichtig. Vater betont aber: „Ein wesentliches Differenzierungsmerkmal im digitalen Zeitalter bleibt bei Banken die Qualität der Mitarbeiter vor Ort und ihre Fähigkeit, eine hochwertige Beratung sowie einen unverwechselbaren Service zu gewährleisten.“

Den zentralen Stellenwert der persönlichen Betreuung hatte im Sommer diesen Jahres eine weitere Bain-Umfrage unter mehr als 2.500 privaten Kunden von Retail-Banken in Deutschland herausgearbeitet: Danach spielt der persönliche Berater für 72 Prozent der Kunden auch künftig eine wichtige, oder sogar sehr wichtige Rolle. Allerdings zeigten vertiefende Gespräche, dass die Kunden Beratung nicht mehr unbedingt in der zuständigen Filiale, sondern bei Bedarf auch per Video-Chat, über soziale Netzwerke oder bei sich zu Hause erwarten.

Erfolgsfaktoren Transparenz, Anpassungsfähigkeit, Schnelligkeit und klarer Kundenfokus

Auf dem Weg zu einer digitalen Bank stehen die Institute vor einem tiefgreifenden Kulturwandel. Erfolgreiche Institute zeichnen sich künftig vor allem durch vier Eigenschaften aus: Transparenz, Anpassungsfähigkeit des Geschäftsmodells, Innovationsgeschwindigkeit und einen klaren Kundenfokus. Bain-Partner Dirk Vater: „Banken müssen schneller, flexibler und transparenter werden und sich viel stärker auf die Bedürfnisse und Wünsche ihrer Kunden einlassen. Daran führt kein Weg vorbei. Wer die Digitalisierung unter diesen Prämissen vorantreibt und die Zufriedenheit der Kunden steigert, kann gleich mehrfach profitieren: Die besten Banken werden ihren Vorsprung gegenüber ihren Wettbewerbern ausbauen, die Kundenbindung vertiefen, sich neue Ertragspotenziale erschließen und ihre Profitabilität steigern. Angesichts des branchenweiten Kosten- und Regulierungsdrucks sollte sich kein Institut diese Chance entgehen lassen.“

Die aktuelle Bain-Studie kann kostenlos heruntergeladen werden.

Mythen und Wahrheiten: Wie die Digitalisierung die Bankenwelt verändert

Mythos 1: Banken bleibt noch jede Menge Zeit, um die Digitalisierung voranzutreiben

Die Wahrheit: Ein schneller Markteintritt ist ein entscheidender Erfolgsfaktor bei der Digitalisierung. Die Innovationszyklen haben sich in den vergangenen Dekaden deutlich verkürzt.

Mythos 2: Alles dreht sich um Apps

Die Wahrheit: Sicher, ein kundenfreundlicher Zugang und interessante Funktionalitäten für Smartphones, Tablet-Computer und andere mobile Geräte sind ein „Hingucker“. So lange sie aber nicht in eine umfassende digitale Strategie integriert sind, tragen sie kaum zu einem Ausbau des Geschäfts bei. Und in wachsendem Maße sind Apps ohnehin ein Standardangebot.

Mythos 3: Investitionen in digitale Technologien zur Kundenbindung sind überflüssig, da Retail-Kunden ihre Bank ohnehin nicht wechseln

Die Wahrheit: Ein Gehaltskonto oder ein langfristiger Immobilienkredit haben früher in der Tat Kunden über viele Jahre an ein Institut gebunden. Doch die Wechselbereitschaft steigt, je mehr junge und/oder technologieaffine Kunden mit einem grundlegend anderen Verhalten in den Markt eintreten: Sie suchen das beste Angebot und haben keine Scheu, hierfür auch ihre Kontoverbindung zu wechseln.

Mythos 4: Das Thema Digitalisierung ist am besten bei den Spezialisten aus der IT-Abteilung aufgehoben

Die Wahrheit: Digitale Technologien sind zwar wirkungsvolle Werkzeuge, aber auch nicht mehr. Die digitale Herausforderung werden nur diejenigen Banken meistern, deren Top-Management einen weitreichenden strategischen und kulturellen Wandel einleitet und auch marktnahe Mitarbeiter bei der Weiterentwicklung der IT-Systeme und –Anwendungen intensiv mit einbezieht.

Mythos 5: Es reicht aus, erfolgreiche digitale Konzepte von Wettbewerben zu kopieren – eine Vorreiterrolle ist viel zu riskant

Die Wahrheit: Das Gegenteil stimmt: Banken, die vor ihren Konkurrenten eine digitale Strategie umsetzen, können mit einem hohen „First-Mover-Advantage“ rechnen. Der Vorsprung der digitalen Pioniere beruht auf deren Wissensvorsprung infolge permanenter Lerneffekte sowie den schon erfolgten organisatorischen und kulturellen Veränderungen. Wenn Nachzügler unter Druck aufzuholen versuchen, laufen sie eher Gefahr, im Wettbewerb zurückzufallen.