Der Europa-Markt für Mikrozahlungen und –produkte wird voraussichtlich rasant wachsen und befeuert die Umstellung auf das digitale Geld. Barzahlungen entwickeln sich derweil in der Region insgesamt rückläufig, obwohl diese weiterhin bevorzugtes Zahlungsmittel bleiben.

Eine festgelegte und vordefinierte Richtung des europäischen Marktes, verbunden mit optimierter Gebührenstruktur, verbessertem Risikomanagement sowie einer erweiterten Anwenderfreundlichkeit wird mit Sicherheit den Einsatz von vorausbezahlten bzw. prepaid, online-basierten und kontaktlosen Lösungen für Mikrobeträge steigern.

Mobiler Handel wächst bis 2018 um 10 Prozent

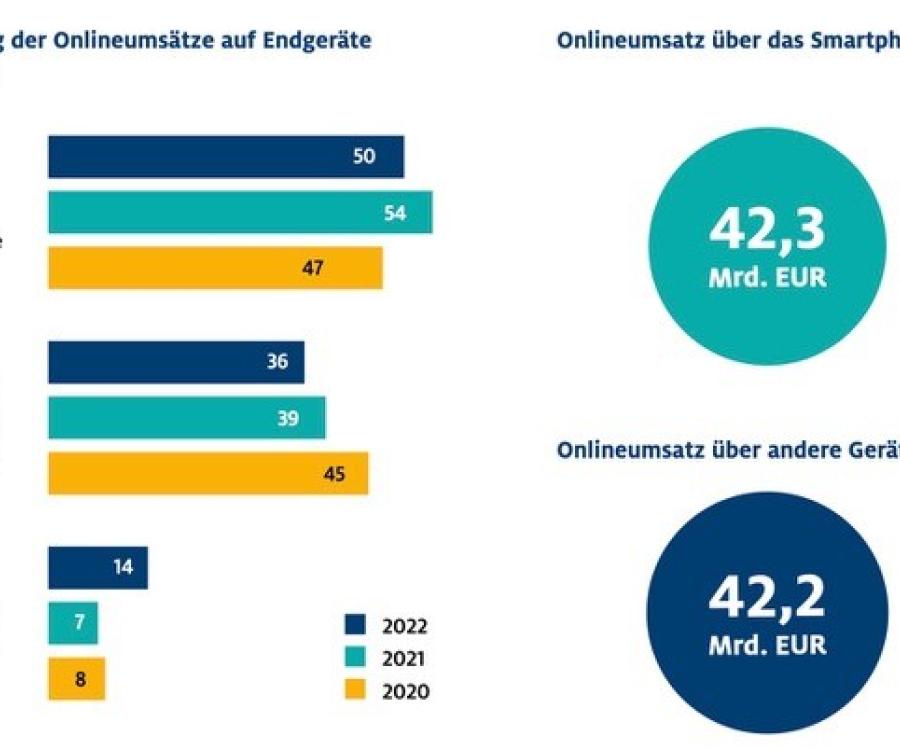

Laut einer neuen Studie von Frost & Sullivan zum Markt für Mikrozahlungen wird das Wachstum so genannter Micropayment-Lösungen durch den Einsatz von prepaid, kontaktlosen und mobilen Zahlungsmethoden angetrieben. Die Studie ergab, dass kontaktlose Kartenzahlungssysteme in Europa von 2011 bis 2017 voraussichtlich bei einer kumulierten jährlichen Wachstumsrate (CAGR) von 28,7 Prozent anwachsen werden. Aufgrund der massiven Einführung von Smartphones und der zunehmenden Durchdringung mit Tablets in Europa wird auch der mobile Handel (M-Commerce) zwischen 2011 und 2018 eine CAGR von 10,6 Prozent verzeichnen.

Vorteil für Banken und Regierungen

Die Umstellung auf digitales Geld bietet einen beträchtlichen Vorteil für Banken und Regierungen gleichermaßen. Denn in Europa sind die Kosten für den Barzahlungsverkehr hoch. Der Europäische Zahlungsverkehrsausschuss (EPC) arbeitet an Entwürfen zur Prozessverbesserung sowie der Verringerung der Gesamtkosten. "Die Prozesse für Produktion, Transport, Schutz und Zerstörung von Barmitteln sind komplex und teuer, und da sich nur 30 Prozent der produzierten Geldmittel tatsächlich im Umlauf befinden, wollen die Regierungen die nationalen Barmittelkosten verbessern", erläutert Frost & Sullivan IKT Global Program Director, Herr Jean-Noël Georges. "Die Wirtschaftskrise zwingt auch Regierungen dazu, Steuererfassungsverfahren zu straffen und Schattenmärkte zu bekämpfen, indem sie elektronisches Geld und damit verbundene Webdienste verwenden."

Neue Herausforderungen für alle Beteiligten

Die Abkehr vom Bargeldverkehr ist jedoch mit vielen Herausforderungen verbunden. Die Vorliebe für Barzahlung bei der älteren Generation, Probleme mit dem Geschäftsmodell, mangelnde Infrastruktur und fehlende klare Werbebotschaften haben das Marktwachstum kurzfristig zurückgeworfen.

Verbraucher haben unterschiedliche Grade der Bereitschaft gezeigt, kontaktlose Karten einzusetzen. Frost & Sullivan geht davon aus, dass eine Aufklärungskampagne für Kartennutzer und Händler, die stark auf die Sicherheitsmerkmale der kontaktlosen Technologien fokussiert ist, den Einsatz von kontaktlosen Karten – und möglicherweise auch von kontaktlosen, mobilen Zahlungssystemen – beliebter machen könnte.

Cloud-basierte mobile Zahlungen tragen zum Ausbau des Micropayment-Marktes bei

Schon jetzt sieht die Zukunft für prepaid Wertkarten und prepaid mobile Lösungen zuversichtlicher aus. "Das Ersetzen von Bargeld durch elektronische Zahlungsmittel auf einem Stored-Value-Konto ist derzeit der beste Ansatz", erklärt Herr Georges. "Eine flexible Lösung, die die Ausstellung eines vorausbezahlten mobilen Zahlungskontos enthält, damit Kunden das Geld per Peer-to-Peer-Übertragung, Bareinzahlung oder Bankkarte aufladen und dann den vorausbezahlten Wert bei Händlern umsetzen können, wird den unbaren Zahlungsverkehr fördern."

Schließlich dürften auch Cloud-basierte mobile Zahlungen zum Ausbau des Micropayment-Marktes beitragen. "Cloud-basierte mobile Zahlungssysteme sind im Prinzip nur eine Erweiterung des traditionellen Online-Handels. Wir gehen jedoch davon aus, dass die Lösung eine wichtige Rolle auf den Märkten für Instore- und Mikrozahlungen spielen wird, sobald die Cloud-basierten mobilen Zahlungssysteme ausgereift und bei Verbrauchern und Händlern angekommen sind," so Herr Georges abschliessend.

Die Erstellung von Marketing- und Werbeinstrumenten auf Zielgruppenbasis und das Angebot offensiver Prämien- und Rabattprogramme wird zudem die Nachfrage nach Micropayment-Systemen anspornen.