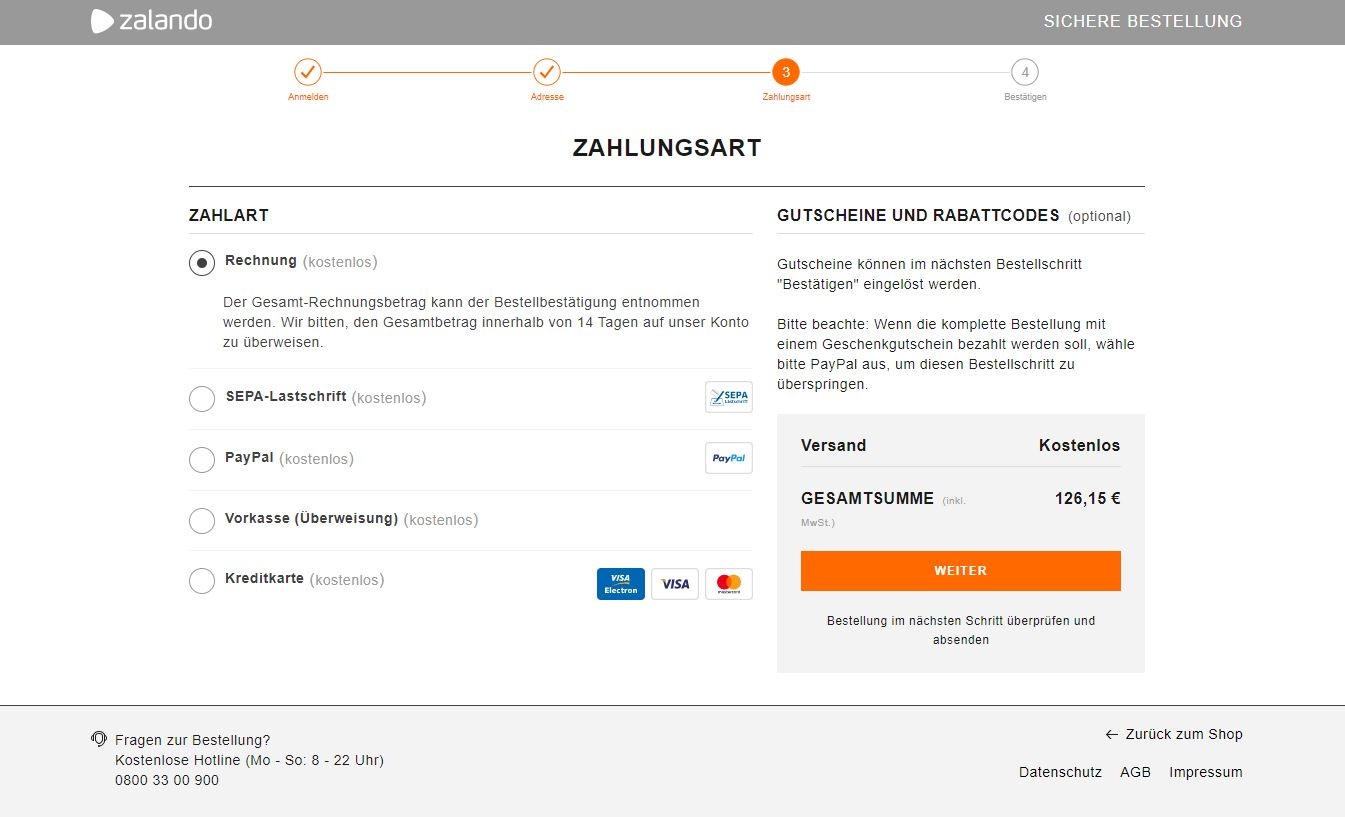

Kreditkarte, PayPal, Lastschrift, Rechnungskauf oder Sofort-Überweisung – mit der Auswahl des Zahlungsverfahrens im Online-Shop steht und fällt die Kaufentscheidung. Doch noch immer unterschätzen Shop-Betreiber die Wichtigkeit des Zahlungsangebots und riskieren somit hohe Kaufabsprungraten.

1. Wallet: PayPal, Masterpass

2. Rechnung

3. SEPA-Lastschrift

4. Online-Überweisung: Sofort-Überweisung, paydirekt, giropay

5. Kredit- und Debitkarten: Mastercard, Visa etc.

So verdeutlicht der „PYMNTS.com Checkout Conversion Index“, dass 42 Prozent der Käufe während des Checkouts abgebrochen werden, wenn die gewünschte Zahlmethode nicht akzeptiert wird. Laut dem Report „Cross Border Transactions 2016 Merchant & Consumer Comparison” brechen sogar 30 Prozent der Kunden den Kauf noch vorher ab, wenn die bevorzugte Zahlart nicht akzeptiert wird.

Für Händler gilt es daher eine Auswahl verschiedenster Zahlverfahren zu treffen, um den Kunden abzuholen. Dies geschieht am besten mit der Hilfe fünf unterschiedlicher Zahlungsmöglichkeiten: Wallet, Rechnung, SEPA-Lastschrift, Online-Überweisung sowie Kredit- und Debitkarten.

„Am Ende wird die Usability durch neue technische Möglichkeiten immer einfacher. Beispiele, wie Fingerprint oder Gesichtserkennung mittels Smartphone, machen das mobile Online-Shoppen heute schon sehr bequem und einfach“, weiß Johannes F. Sutter, Head E-Commerce Sales Germany bei SIX Payment Services (Germany) GmbH.

PSD2-Regulierung bringt mehr Sicherheit für den Endverbraucher

Um die Sicherheit im europäischen Zahlungsverkehr zu erhöhen und den digitalen Wettbewerb zu ermöglichen, ist im Januar 2018 die PSD2 (Payment Services Directive) in Kraft getreten. Die neue Regulierung bringt insbesondere strengere Richtlinien bei Kartenzahlungen im Netz mit. Elektronische Transaktionen müssen nun mittels einer „Zwei-Faktor-Authentifizierung“ gesichert werden. Damit wird sich auch die Usability ändern, allerdings nicht zwangsläufig zum Nachteil, wie das Beispiel Kreditkarte zeigt:

Musste der Karteninhaber bisher eine 16-stellige Kartennummer, die Kartenprüfnummer (CVC-Code), das Ablaufdatum sowie einen 3D-Secure Code eingeben, um eine Online-Bestellung mit Karte durchzuführen, braucht er beispielweise bei Masterpass, dem Wallet von Mastercard, nur noch eine E-Mail-Adresse, ein Passwort und einen 3D-Secure Code. Somit werden für die Zahlung weniger Klicks als vorher benötigt.

Die Verantwortung für Zwei-Faktoren-Authentifizierung liegt bei den Anbietern von Zahlungsmitteln (Mastercard, Visa, paydirekt usw.) und den Betreibern von Wallet-Systemen (PayPal, Amazon Pay usw.). Payment-Service-Provider müssen ihre Plattformen mit den neuen Zahlungsmitteln ausstatten.

Händler sollten darauf achten, alle Hinweise über Zahlungsentgelte im Online-Shop zu entfernen und auch die Systeme, die automatisch bei der Auswahl eines bestimmten Zahlungsmittels ein Entgelt in Rechnung stellen, umzustellen. Falls nicht, droht eine Abmahnung.

Marktöffnung und Verbot für Zusatzentgelte

Finanziell dürfte der Handel jedoch von der PSD2-Regulierung profitieren: Die einhergehende Öffnung von Online-Konten für Drittanbieter könnte neuen Zahlungsdienstanbietern den Markt öffnen, so für mehr Wettbewerb sorgen und die Kosten senken. Für Verbraucher liegt der Vorteil hingegen in neuen digitalen Angeboten, beispielsweise in Form von Bankdienstleistungen, die den Überblick über unterschiedlichste Konten und Transaktionen ermöglichen.

Des Weiteren entfallen zukünftig Zusatzgebühren für Überweisung, Lastschrift oder Kreditkarten für den Endverbraucher aufgrund des Surcharge-Verbotes. Dies gilt insbesondere für Kreditkarten wie Mastercard und Visa. Auch PayPal hat sich dieser Verordnung bereits freiwillig untergeordnet.

Ein weiterer Vorteil für Einzelhändler: Sie können selbst zu Payment-Initiation-Service-Providern (Zahlungsauslösediensten) werden, sofern die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) hier zustimmt. Online-Händler und ihre Zahlungsdienstleister übernehmen dann in gewissen Bereichen das Geschäft der Banken. Damit ist es möglich, Karten-Netzwerke zu überspringen, Überweisungen selbst zu initiieren und Zahlungen in Echtzeit nachzuverfolgen.

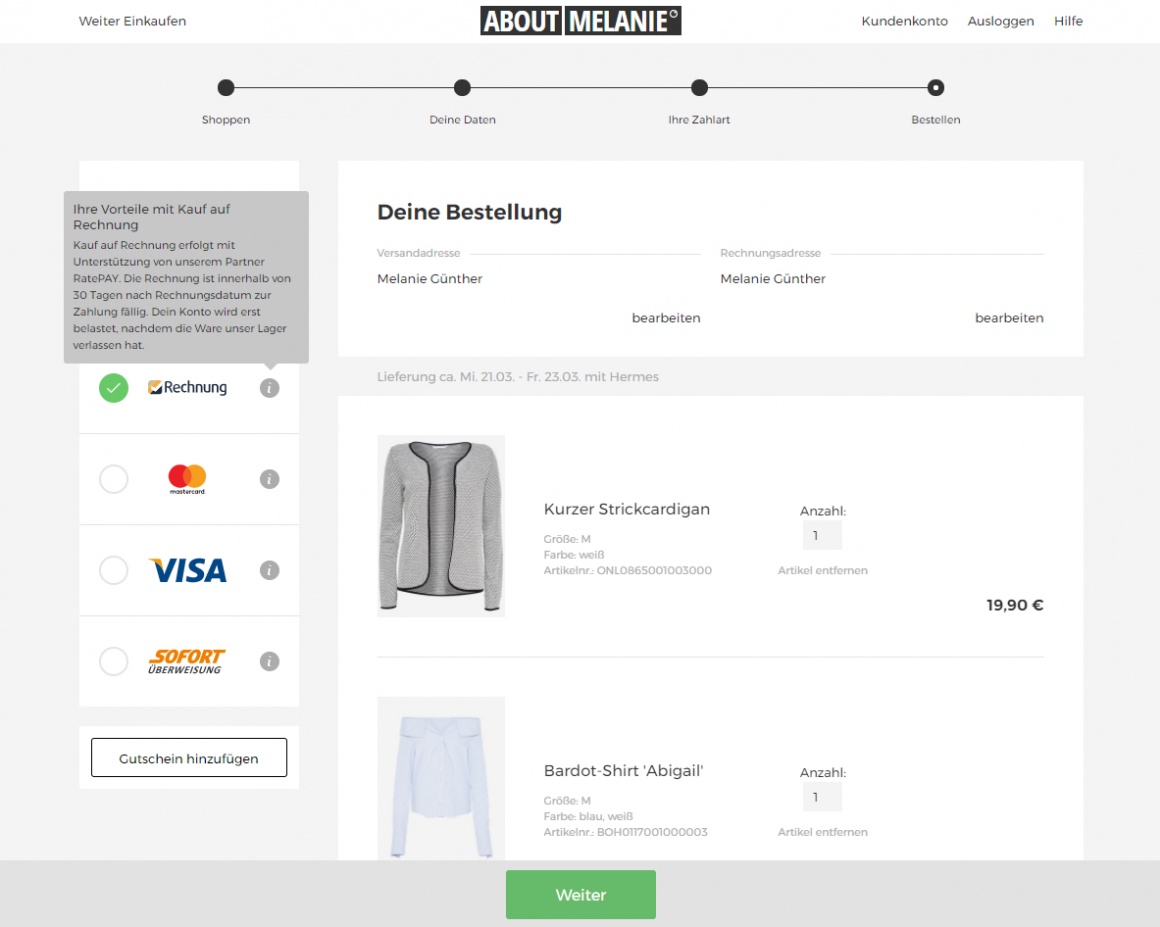

Kundenlieblinge PayPal und Rechnungskauf

Die jüngste ECC-Payment-Studie zeigt: Rechnung, PayPal und die Lastschrift sind die Lieblingszahlungsverfahren der deutschen Online-Shopper. Aktuell zähle die Rechnung für knapp 87 Prozent der Online-Shopper zu den bevorzugten fünf Zahlungsverfahren. Knapp 78 Prozent der befragten Konsumenten rechneten PayPal ihren Top 5-Verfahren zu.

Aktuell ist der Rechnungskauf von der PSD2-Regulierung nicht betroffen und somit können in der Theorie weiterhin zusätzliche Entgelte erhoben werden. Ob das Entgeltverbot auch den Kauf auf Rechnung umfasst, ist allerdings eine Auslegungsfrage. Diese lautet: Wie bezahlt der Kunde eigentlich seine Rechnung? Zahlt er sie per Kreditkarte, Banküberweisung, Lastschrifteinzug oder PayPal? Entscheidend ist somit, welches Zahlungsmittel der Kunde auswählt. Hier tritt je nach Zahlungsmittel wieder die PSD2-Regulierung zum Schutz der Konsumenten in Kraft.

Trotz Ausschluss aus der PSD2-Regulierung sei laut Sutter nicht zu erwarten, dass Kunden vom Rechnungskauf absehen, da sie in der Regel hier noch keine 100-prozentige Kaufentscheidung getroffen haben und sich zunächst vom Produkt überzeugen wollen. Aus diesem Grund werde der Rechnungskauf bei Kunden weiterhin ganz oben stehen.

Was bedeutet das Geoblocking-Verbot für Zahlungsverfahren im E-Commerce?

Ausgerechnet in der digitalen Welt sind die Grenzen der EU-Länder noch immer weitgehend undurchlässig. Ein neues Geoblocking-Verbot soll nach Wunsch des EU-Parlaments Grenzblockaden abbauen. Shop-Betreiber müssen zukünftig den Zugang zum Online-Shop für alle Verbraucher der EU möglich machen. Das Angebot muss von jedem eingesehen werden können, ohne auf eine länderspezifische Seite umgeleitet zu werden. Bestellmöglichkeiten sollen aber weiterhin einschränkbar bleiben.

Im Bereich der Zahlungsmittel hat dies zur Folge, dass Zahlungsbedingungen nicht mehr an unterschiedliche Aufenthaltsorte geknüpft werden dürfen. Der Shop-Betreiber darf diese zwar weiterhin selbst auswählen, jedoch dürfen Verbraucher hier nicht aufgrund ihrer Herkunft eingeschränkt werden. Bietet der Betreiber beispielsweise Kreditkartenzahlungen an, muss er zukünftig auch ausländische Kreditkarten wie American Express oder Diners Club akzeptieren.

Fazit:

Im Rahmen der rechtlichen Entwicklungen wird es also zukünftig immer wichtiger werden, dem Kunden auch online einen individuellen Checkout anzubieten. Shop-Betreiber stehen daher in der Pflicht, nicht nur die Bezahllieblinge im eigenen Online-Shop anzubieten, sondern diese auch je nach Land und Herkunft anzupassen, sofern Bestellungen aus dem Ausland vorgesehen werden.